インボイス制度開始を機にインボイス登録事業者になった場合の「2割特例」とは?

約半年後に迫ったインボイス制度、皆さん、準備はお済みでしょうか?

本日は、令和5年度税制改正に盛り込まれたいわゆる「2割特例」についてご案内します。

2割特例とは?

2割特例とは、免税事業者が、インボイス制度開始を機にインボイス登録事業者となった場合、納付する税額は売上税額の2割でいいですよという制度です。

令和5年度税制改正により盛り込まれました。

ただこちらの制度、ずっと続くわけではなく3年間の経過措置です。

具体的な日付でいうと「令和8年9月30日の属する課税期間まで」です。

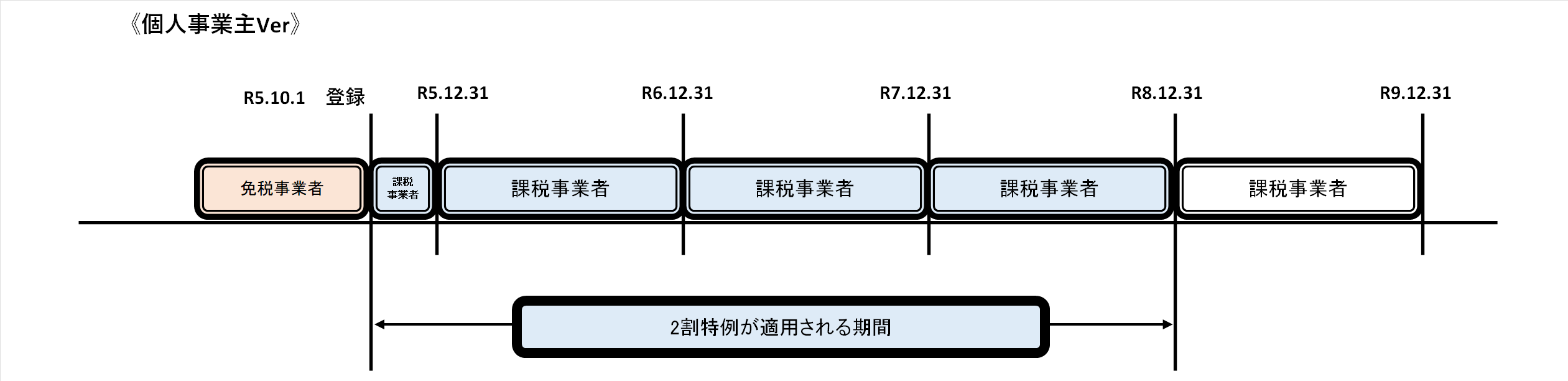

個人事業主の場合、令和8年9月30日が属する課税期間は令和8年1月1日~令和8年12月31日なので、2割特例が適用できるのは令和8年12月31日までとなります。

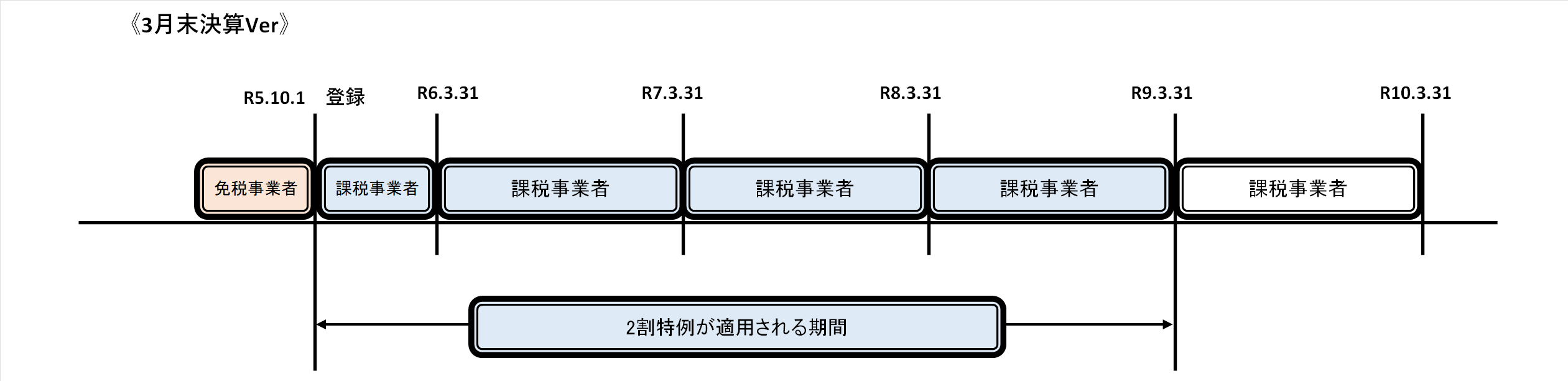

3月末決算法人の場合は、令和8年9月30日が属する課税期間は令和8年4月1日~令和9年3月31日なので、2割特例が適用できるのは令和9年3月31日までとなります。

2割特例の対象となる人ならない人

2割特例は課税事業者全員が対象となるわけではありません。

本来は免税事業者なのにインボイス制度を機に登録日から課税事業者になった場合にだけ適用されるものです。

よって下記のような場合には2割特例は適用されません。

2割特例の対象とならない人

①元々課税事業者の方(=基準期間における課税売上高又は特定期間における課税売上高が1,000万円超の方)

②課税事業者選択届出書の提出により令和5年10月1日前から引き続き課税事業者である方

③課税期間を短縮する特例の適用を受けている方

④相続等の特例により課税事業者となる方

つまり、インボイス制度を機に課税事業者になったわけではなく、元々課税事業者の要件に該当する人や制度開始前からすでに課税事業者を選択していたような人は2割特例の対象ではないということです。

お気を付けください。

2割特例は後から選べる

2割特例は事前届出不要ですし、年数の縛りもありません。

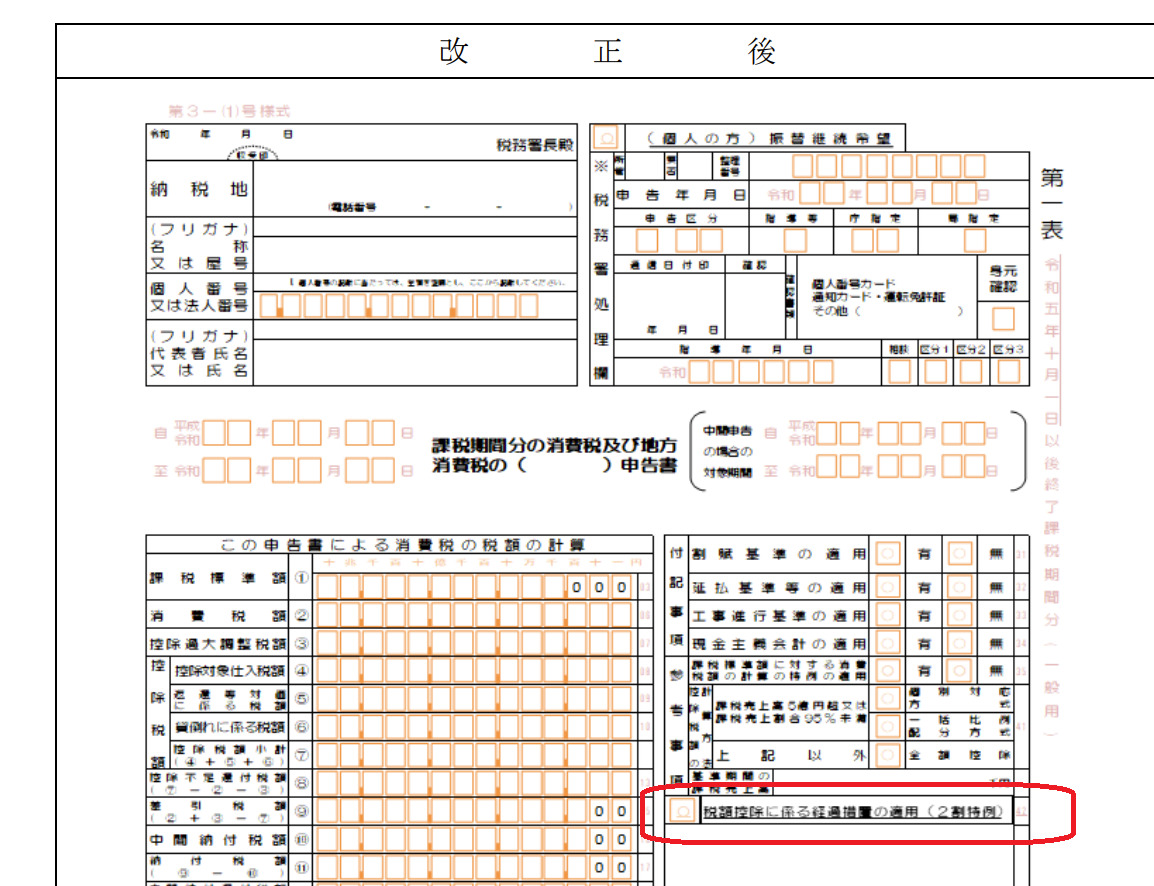

インボイス制度開始後は申告書に、「税額控除に係る経過措置の適用(2割特例)」という欄が追加されますので、2割特例を適用させたい場合は、ここにチェックを付けるだけでOKです。

なお、記載例は一般用ですが簡易課税用にも同様の欄が設けられています。

詳細な様式はこちらの国税庁HPをご覧ください。

2割特例は簡易課税制度を選択していても選べる

簡易課税制度を選択していると2割特例が使えないのでは?と思ってらっしゃる方がいますが、そうではありません。

本則課税・簡易課税いずれを選択していても適用は可能です。

なので、2割適用を適用させたいがためにわざわざ本則に戻す必要はありませんし、経過措置が終わった後のことを考えて今から簡易課税の届出を出しておいても問題はありません。

免税事業者がインボイス登録したら2年縛りが適用される?

免税事業者が課税事業者になった場合、2年間は免税事業者に戻ることができない(いわゆる2年縛り)というルールがあります。

これ、インボイス制度を機に課税事業者になったような場合(つまり適格請求書発行事業者の登録申請により課税事業者となった場合)にも適用されるのでしょうか?

答えは「登録時期による」です。

《登録日が令和5年10月1日の属する課税期間である場合》

2年縛りの適用なし

《登録日が令和5年10月1日の属する課税期間以外である場合》

2年縛りの適用あり

例えば、個人事業者が令和6年1月1日からインボイス登録した場合には、令和6年令和7年の2年間は必ずインボイス登録事業者となり免税事業者に戻ることはできない、ということです。

2割特例もできたし、課税事業者になるか!と思ったものの、実際やってみたらデメリットの方が大きく免税事業者に戻りたいな、なんて思っても、登録時期によってはすぐに戻れませんのでその点は要注意です。

まとめ

この2割特例、小規模事業者にとってはとてもありがたい制度ですよね。

とはいえ、あくまで3年間だけの時限措置であることを忘れてはいけません。

ネットには真偽の定かではない様々な情報が飛び交っていますし、税制改正により情報は日々更新されていますので、最新の全体像を把握するのは難しいかもしれません。

少しでも不安がある方は税務署や税理士などの専門家に相談することをおすすめします。

当事務所は(インボイスに限らず)スポット相談は受け付けておりませんが、税務顧問や会社設立・起業支援をご希望の方については初回相談無料です。

ご不安な方はお問い合わせページからお問い合わせください。